光大期货:3月19日有色金属日报

- 科技

- 2025-03-19 09:54:06

- 9

- 更新:2025-03-19 09:54:06

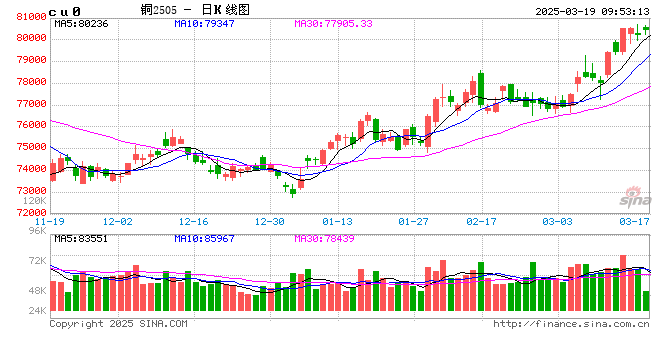

铜:

隔夜LME铜上涨0.38%至9902美元/吨;沪铜主力上涨0.25%至80550元/吨;国内现货进口亏损约500元/吨。宏观方面,特朗普采访时表示,将在4月2日征收广泛的对等关税,并针对特定行业征收额外关税,另外他提名美联储理事鲍曼担任美联储负责监管的副主席,市场预期监管料将放松。地缘政治方面,以色列对加沙的哈马斯目标再次发动军事打击,这有可能破坏脆弱的停火协议,胡塞武装宣布将采取“最高级别的升级行动”打击以色列;特朗普与普京通电话,普京表示30天不打击乌能源目标,并同意改善俄美双边关系。库存方面,LME库存下降3275吨至227700吨;comex铜下降555.2吨至84295.56吨;SHFE仓单下降503吨至162599吨;BC仓单维系25227吨。基本面来看,虽然国内消费缺乏支撑,且外围铜贸易流涌动,但在内外关税政策不确定(美调查铜贸易)及内外大幅倒挂和去库背景下,并不适合做空,而如刚果(金)Bisie锡矿停产以及铜精矿紧张情绪,加大了多头对供给端不稳定性的押注。短线仍宜偏强看待,但也不宜中线持仓,当前政策性溢价和风险同时存在,基本面供应端的支撑和需求掣肘也同时存在,去年上半年行情较难完全复制。

镍&不锈钢:

隔夜LME镍跌0.82%报16275美元/吨,沪镍跌0.86%报129600元/吨。库存方面,昨日LME镍库存减少84吨至200796吨,国内 SHFE 仓单减少160吨至28033吨。升贴水来看,LME0-3 月升贴水维持负数;进口镍升贴水维持-100元/吨。不锈钢方面,周度库存环比增加,全国主流市场不锈钢89仓库口径社会总库存112.3万吨,周环比增加0.4%,仓单库存更为显著,下游消化不畅。新能源方面,原料端价格扰动叠加需求环比好转,带动硫酸镍价格走强。一级镍方面,国内库存转增,海外延续增加。近日持仓快速下降,价格震荡下行,基本面来看市场实际仍是处过剩格局且需求相对疲软,关注镍铁和库存来考虑国内基本面变化,关注短线逢高沽空机会,若或回调至成本线附近结合基本面考虑逢低做多。

氧化铝&电解铝:

氧化铝震荡偏弱,隔夜AO2505收于3060元/吨,跌幅1.42%,持仓增仓5246手至22.4万手。沪铝震荡偏弱,隔夜AL2504收于20650元/吨,跌幅0.89%。持仓减仓992手至25.5万手。现货方面,SMM氧化铝价格继续回调至3254元/吨。铝锭现货贴水扩至60元/吨,佛山A00报价回落至20800元/吨,无锡A00贴水30元/吨,下游铝棒加工费多地持稳,新疆广东下调10元/吨;铝杆1A60加工费持稳,6/8系加工费持稳,低碳铝杆加工费下调7元/吨。氧化铝当前处于供需边际增速博弈阶段,近月延续弱稳,远月受成本支撑更强。关注矿端发运和下游补库节奏,警惕成本下方位置出现超跌修复。美国关税政策反复再度引发市场避险情绪,光伏抢装热度旺盛,以旧换新政策带动需求增量明显,电解铝延续偏强,当前两万一上方仍有阻力,可考虑下方逢低轻仓试多。

锡:

沪锡主力涨0.29%,报281500元/吨,锡期货仓单8652吨,较前一日增加173吨。LME锡涨0.58%,报35405美元/吨。锡库存3740吨,增加115吨。现货市场,对2503云锡升水700-1000元/吨,交割升水200-600元/吨,小牌贴水300元/吨到平水,进口贴水700-800元/吨。价差方面,04-05价差-660元/吨,05-06价差+140元/吨,沪伦比7.95。昨日M23最后时刻拒绝参与和谈,刚果金局势仍不稳,Bisie或短期复产无望。中期来看,锡价走势仍将偏强,前期多单仍可持有,但需注意Bisie矿山停产时间不确定性较高,需密切关注矿山消息与当地冲突进展。

锌:

沪锌主力跌0.29%,报23870元/吨,锌期货仓单20618吨,较前一日减少424吨。LME锌持平,报2960.0美元/吨,锌库存156875吨,减少1350吨。现货市场,上海0#锌对2504合约升水0-20元/吨,对均价升水0-20元/吨;广东0#锌对沪锌2504合约贴水35元/吨,粤市较沪市贴水20元/吨;天津0#锌对沪锌2504合约贴水40到升水30元/吨,津市较沪市贴水10元/吨。价差方面,04-05价差+15元/吨,05-06价差+40元/吨,沪伦比8.06。国内供需两增,而且在锌价震荡回升下,国内锌库存累库较少,总体锌供需较为平稳,但由于下游库存较低,低价备货意愿较好,如果价格回暖可能会继续带动库存去化,所以锌价可能呈现震荡走势。海外随着澳洲锌厂减产,市场开始担心低Benchmark会导致欧洲和亚洲冶炼企业减产。由于国内冶炼产能过剩,海外冶炼减产会让海外矿快速流入国内,当前矿进口目前亏损,后续或通过美金锌矿加工费反弹的方式来让进口窗口打开,锌内外反套建议观望。

工业硅&多晶硅:

18日多晶硅震荡偏弱,主力2506收于43220元/吨,日内跌幅0.51%,持仓增仓1306手至37040手;SMM多晶硅N型硅料价格42000元/吨,现货对主力贴水收至1080元/吨。工业硅震荡偏弱,主力2505收于9930元/吨,日内跌幅0.05%,持仓减仓6619手至25.3万手。百川工业硅现货参考价10862元/吨,较上一交易日下调18元/吨。最低交割品#553价格降至9850元/吨,现货贴水扩至75元/吨。工业硅主力跌破万元大关,暂未新疆大厂引发减产动作。下游多晶硅提产进度延迟,有机硅仍在减产,库存重压下工业硅延续探底,警惕大厂减产消息出现引发大幅反弹。多晶硅仍存高位支撑,阶段去库存稀释需求,限制上方空间。持续关注硅片排产节奏和政策推进情况。

碳酸锂:

昨日碳酸锂期货2505合约跌0.95%至75400元/吨。现货价格方面,电池级碳酸锂平均价增加150元/吨至75050元/吨,工业级碳酸锂增加150元/吨至73100元/吨,电池级氢氧化锂(粗颗粒)维持69950元/吨,电池级氢氧化锂(微粉)75100元/吨。仓单方面,昨日仓单库增加90吨至35972吨。碳酸锂周度产量环比小幅下降至1.84万吨,如若维持当前价格水平,后市或将需要下修3月产量预期;下游需求3月明显增加,磷酸铁锂+三元材料日均消耗碳酸锂环比增加7%;周度库存环比增量明显至12.4万吨,上中下游均有增加。下游库存方面,尽管周度电芯产量环比延续增加,但正极材料库存压力仍在增加,特别是磷酸铁锂;同时,电池端截止2月库存亦有环比有增,且主要仍为储能电池,动力端库存维持前值高位水平。目前尽管锂矿相对紧缺和锂矿价格倒挂,但参考mysteel2月锂矿发运数据来看,锂矿到港量预计将有增加;在当前价格水平上游出货意愿下降,导致可流通的好货供应减少,但近期过期仓单陆续注销,或可成为补充,且需要注意客供/长协的增加导致下游采购活跃度降低;中期警惕下游的高库存消化不畅或带来的负反馈。价格向上缺乏明确的供需矛盾刺激,而向下沽空的性价比又较为有限,关注7.5万元/吨的支撑位置是否能实现突破。

下一篇:女大学生学舞蹈能否参军?

有话要说...