“科创板八条”发布后,首家未盈利企业IPO获受理

- 体育资讯

- 2024-11-30 04:09:03

- 8

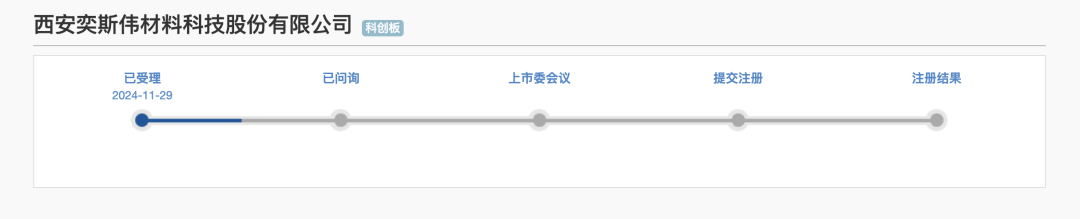

11月29日,上交所官网显示,西安奕斯伟材料科技股份有限公司(简称“西安奕材”)科创板IPO申请获上交所受理。上海证券报记者注意到,这是“科创板八条”发布以来,上交所受理的首家未盈利拟IPO企业。据查,公司去年投后估值达200亿元人民币。

业内人士认为,西安奕材IPO申报获受理体现了资本市场对支持新质生产力,支持具有关键核心技术、市场潜力大、科创属性突出的未盈利科技型企业的制度包容性。

西安奕材相关负责人亦向记者表示,此次发行上市将有助于公司进一步优化规模效应,加速技术迭代,打造新质生产力,落实国家重大战略,推动进口替代,为实体经济发展赋予科创动力。

作为“科创板八条”发布后上交所受理的首家未盈利拟IPO企业,西安奕材“硬科技”定位突出,创新性较强。

招股书(申报稿)显示,西安奕材专注于12英寸硅片的研发、生产和销售。基于截至2024年三季度末产能和2023年月均出货量统计,公司在国内12英寸硅片厂商中排名领先,相应产能和月均出货量同期全球占比分别约为7%和4%。

此次IPO,西安奕材拟募资49亿元,用于西安奕斯伟硅产业基地二期项目。公司介绍称,该募投项目为公司50万片/月产能的第二工厂,已于2024年正式投产,计划2026年达产。此前,公司50万片/月产能的第一工厂已于2023年达产。

目前,通过技术革新和效能提升,西安奕材已将第一工厂50万片/月产能提升至60万片/月以上,若项目成功达产,公司届时第一、第二两个工厂合计可实现120万片/月产能,公司全球市场份额预计将超过10%,跻身全球12英寸硅片头部厂商。

“公司通过本次上市募集资金建设的第二工厂,将进一步开拓海外客户,攻关先进际代DRAM、2YY层以上NAND Flash和更先进制程逻辑芯片所需12英寸硅片,持续提升产品和技术端的核心竞争力。”西安奕材在招股书中透露。

记者注意到,西安奕材此次“闯关”科创板,选择科创板第四套标准申报上市,即“预计市值不低于人民币30亿元,且最近一年营业收入不低于人民币3亿元”。

2021年至2023年,西安奕材累计研发投入为4.20亿元;公司营业收入从2021年的2.08亿元增至2023年的14.74亿元,复合增长率达到166%;截至2024年9月末,公司已获授权发明专利合计486项。有关指标均符合《科创属性评价指引(试行)》相应标准。

从股权架构上看,奕斯伟集团为公司控股股东,与其一致行动人直接控制公司24.93%的股份。公司实际控制人为王东升、米鹏、杨新元和刘还平,四人直接和间接控制公司控股股东奕斯伟集团合计67.92%的股权。

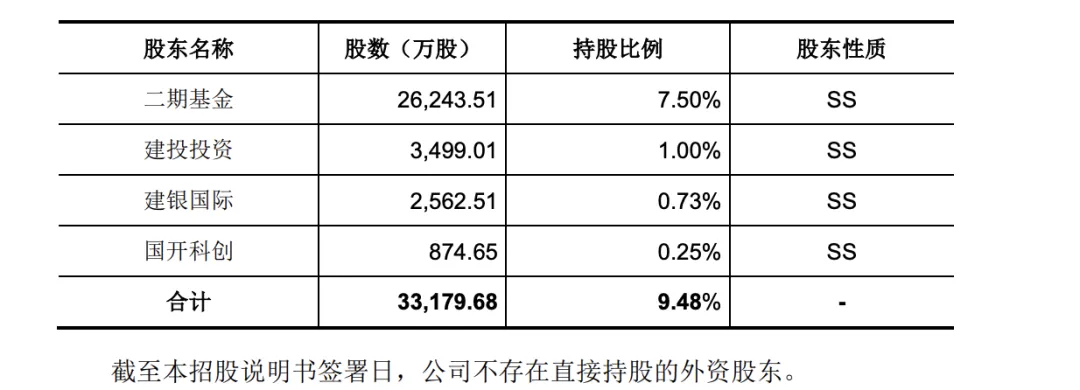

值得注意的是,西安奕材股东榜包含不少“明星股东”。据披露,公司共有4名国有股东,分别为国家集成电路产业投资基金二期股份有限公司(下称“二期基金”)、建投投资、建银国际、国开科创,持股比例分别为7.50%、1.00%、0.73%、0.25%。与此同时,陕西集成电路基金为西安奕材持股5%以上的主要股东之一,持股比例达9.06%。

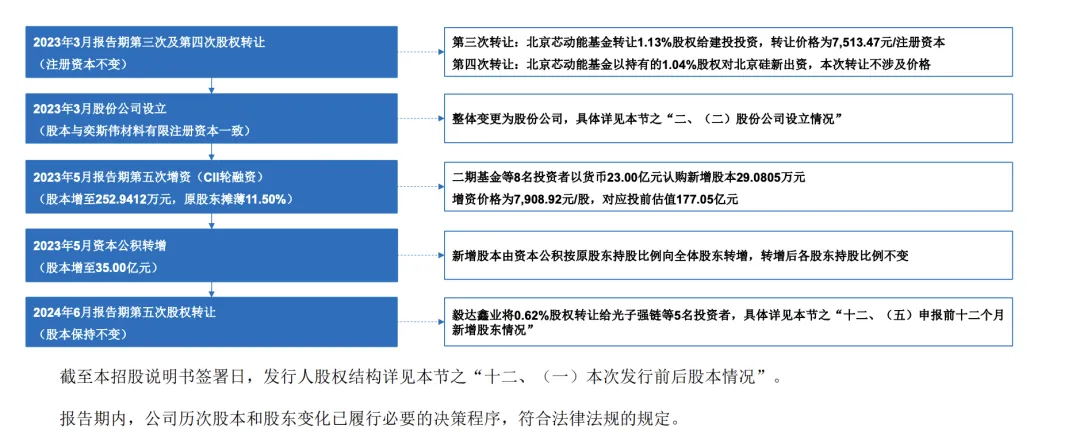

在2023年5月公司C2轮融资中,二期基金等8名投资者以货币23.00亿元认购新增股本,对应投前估值177.05亿元。

业内人士认为,未盈利企业上市一直是资本市场关注的焦点。作为新“国九条”的配套措施,“科创板十六条”与“科创板八条”都将支持具有关键核心技术、市场潜力大、科创属性突出的优质未盈利科技型企业上市作为重要的举措,为具有典型新质生产力未盈利的科技型企业发行上市提供了更为包容和支持的政策环境。

“此次上交所受理西安奕材科创板IPO申请,充分表明资本市场对国家战略行业优质企业上市融资的支持,服务国家创新驱动发展战略,助力科技自立自强,是科创板的初心和使命。”上交所相关负责人表示。

有话要说...